国投白银LOF继续狂飙,叠加美港股休市,带动场内LOF基金涨停潮。

12月24日,国投白银LOF连续三天涨停,最新溢价近70%。与此同时,多达20余只场内LOF因溢价出现涨停。

盘后,为抑制狂热的炒作情绪,多家基金公司迅速采取举措,24日晚间,国投白银LOF、国泰商品LOF以及汇添富黄金LOF纷纷发布了风险提示,自25日开市至当日10:30停牌一小时,基金公司提示投资者,基金场内二级价格明显高于基金份额净值,出现较大幅度溢价。特此提示投资者关注二级市场交易价格溢价风险,投资者如果盲目投资,可能遭受重大损失。

在贵金属上涨高歌猛进的行情中,市场上唯一一只场内交易的国投白银LOF基金限购,各类平台套利教程、套利指南推波助澜,吸引了更多的跟风与炒作。

LOF市场正经历着一场蕴藏巨大风险的“狂欢”,有基金公司直言,在ETF迅速发展之后,作为阶段性历史产物,LOF基金是否已经成为落后生产力?未来是否会退出公募历史舞台?

散户狂欢引发LOF涨停潮

多次风险提示没有阻碍散户资金的炒作热情。

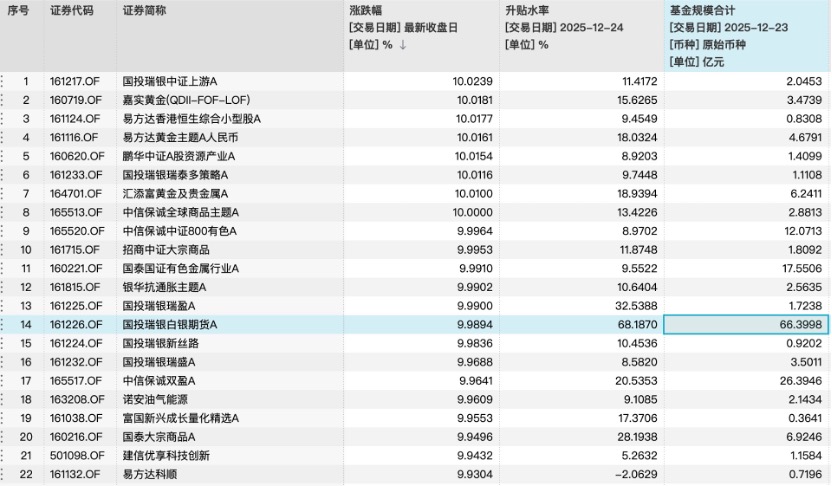

截至12月24日收盘,包括国投瑞银白银LOF、国投瑞银中证上游LOF、嘉实黄金QDII-FOF-LOF、易方达黄金主题A人民币LOF等20余只LOF在二级市场涨停。

具体来看,涨停LOF可以分为三类:一是在国际黄金价格、白银价格连创新高,场内白银、黄金、有色等贵金属主题LOF涨停;二是受圣诞节海外市场休市的影响,港股等主题LOF涨停;三是国投瑞银旗下包括国投资源LOF、国投瑞泰LOF、国投瑞盈LOF、国投新丝路LOF等多只产品涨停。

单一家基金公司旗下多只无关联的LOF集体涨停,因国投白银LOF引发的,散户炒作迹象尤为明显。此前已有媒体报题报道,已有投资人收到 券商 的消息提示。相关提示消息显示,深交所对国投白银LOF实施重点监控,监控起止日期为2025年12月24日至2026年1月8日。

监管强调,交易所对该证券的异常交易行为从严认定,并视情况从重采取列为重点监控账户、暂停投资者账户交易、限制投资者账户交易等自律管理措施。

国投白银LOF的纠结:限售A份额还是限购C份额?

国投白银LOF因白银价格飙升受到投资者关注,随着基金限购,引发了散户跟风“套利”,截至目前,基金公司已经连发15份风险提示以及停牌公告。

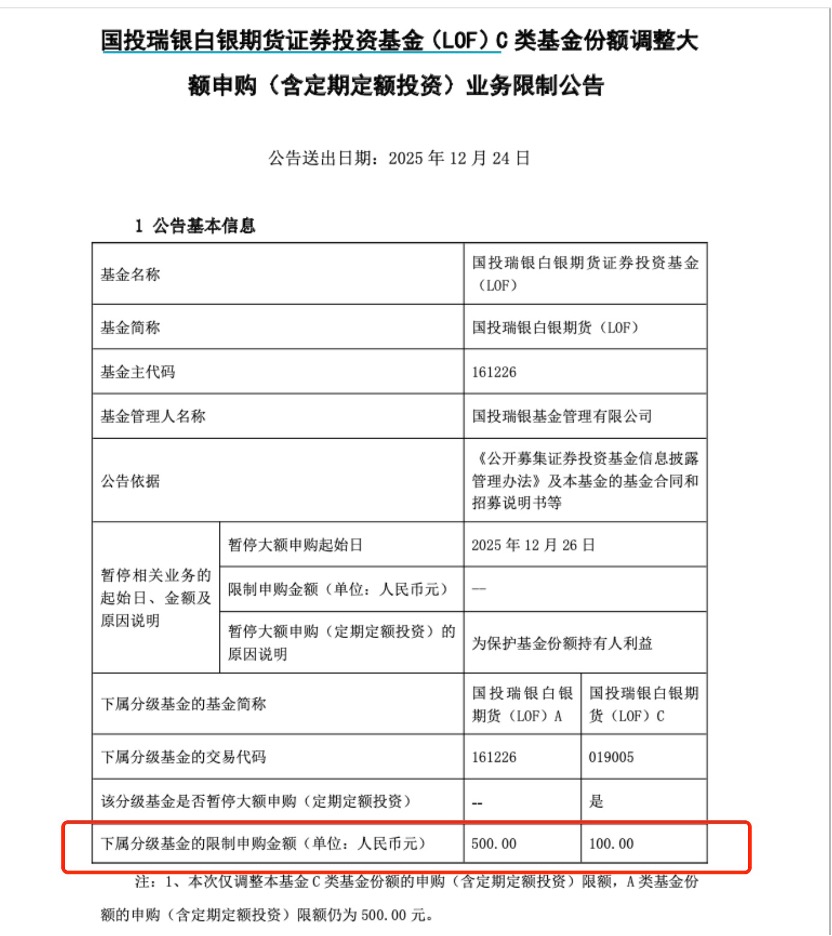

国投白银LOF在12月23日晚间公告再次调整了AC份额的申购额度,这也是该基金近一个月以来第四次调整限购金额。此前财联社曾进行过报道,自10月15日开始,该基金先后进行了三次调整投资额度。

10月15日,国投白银LOF基金公告称,A类份额及C类份额的定期定额投资金额上限分别为6000元和40000元;10月20日,国投白银LOF基金再次发布公告,继续收紧了限购金额,A类份额及C类份额的定期定额投资金额上限分别为100元和1000元;12月19日,国投白银LOF基金发布公告,将A类份额及C类份额的定期定额投资金额上限分别调整为500元和500元。

因非对称调整限售额度,国投瑞银基金操作也引发了“做大规模”的争议,似乎是为了回应上述猜测,12月23日晚间,该基金公告,再次调整了AC份额的认购比例,12月26日起,将可以场内转换的A份额限售保持在500元水平,下调不能转换的C份额认购门槛,低至100元。

此前有分析人士指出,国投白银LOF之所以采取限购,在于公募基金公司作为“非期货公司会员”, 根据《上海期货交易所风险控制管理办法》,公募基金在白银期货一般月份(合约挂牌至交割月前第二月的最后一个交易日)的投机持仓限额通常是18,000手。与此同时,基金公司又不允许上高杠杆,因基金合同规定:基金持有的期货合约价值,不得超过基金资产净值的100%(通常维持在90%-100%)。

因此,白银期货LOF的产品容量是有限的,基金公司不得不采取限购,但是在业内看来,三次限购调整都引发了争议,显然暴露了国投瑞银在LOF管理上的粗放。

业内热议:LOF未来是否有存在的价值?

公开资料显示,LOF最早于2007年底前在深交所推出,首批上市25只LOF,被视为中国特色的交易所交易基金。与ETF不同,LOF采用现金而非一揽子股票进行申赎。套利机制允许跨市场操作:当二级市场价格与净值存在价差时,投资者可通过转托管实现套利,但需考虑转登记耗时及手续费影响。通过转托管机制,LOF减轻了基金公司的赎回压力,成为交易所基金的本土化创新品种。

与此同时,当前不少LOF基金是由此前分级基金转型而来,场内不乏规模较大、主题丰富的产品类型。但是在业内看来,LOF代表的是一种落后生产力。

有基金公司人士向财联社记者表示,一方面,LOF采用现金申赎,存在T+2日及以上的时间差,套利行为严重滞后,无法及时平抑价差是其客观存在的制度性问题;另一方面,由于大多数LOF日均成交很低,能够影响其折溢价的因子就会很多,很多人为制造的溢价背后,或许就埋藏着大幅折价的可能。

“当前也有观点建议推进LOF的机制改革创新,比如借鉴ETF的做市商安排来改善其流动性。”上述人士则认为,这并不能解决LOF本身的机制问题,一是T+2这个时间差的问题;二是做市本身成本很高,是否有必要将有限的做市资源投入到需求并不稳定的LOF之上?

对于未来LOF是否会消亡?有头部基金公司人士表示,短期来看,或许还不至于消亡,产品的改造或者清盘也是需要审慎对待;但长期来看,暂时也没有看到此类产品的真实客户需求与价值创造。

在基金公司看来,ETF实际上完全能取代LOF在这方面功能的发挥。

“过去,我们常常把LOF定义为主动管理产品场内交易的载体,但实际上主动型产品本身交易和套利的需求就不大。”另有头部基金公司人士指出,尤其是随着未来主动ETF产品落地,比LOF更有竞争力。

上述人士认为,从最近受市场关注度较高的白银LOF来说,受关注的原因根本还是在于品种的稀缺性,国际白银价格的攀升,主题产品的唯一性,而非LOF这种产品形态。换言之,如果市场上有其他挂钩此类贵金属的ETF,那可能资金场内交易和套利的需求,一定是投向ETF的。

事实上,当前已经有不少LOF基金转型为ETF联接基金。在2024年,嘉实基金、易方达基金、万家基金均公告称,旗下有普通指数基金或LOF基金正式“转型”为ETF联接基金。并且转型后,相关基金均进行了费率优惠。