随着《私募证券投资基金运作指引》去年4月落地实施以来,可总结观察到,私募行业结构得到进一步优化。据中基协数据显示,截至2024年12月末,存续私募证券投资基金管理人8000家,与去年同期相比减少469家;存续私募证券投资基金87833只,存续规模5.21万亿元,同比减少0.51万亿元。

私募规模呈现缩减之势,各类品种收益如何?财联社据可查数据统计发现,2024年百亿私募产品收益均值为23.37%,其中以债券私募策略为主的私募产品整体收益偏低,头部机构收益均值仅有6.94%,在去年债牛行情中,部分较小的私募机构更为激进,反而收益率相对偏高。

在业内人士看来,随着国内利率持续走低,债券增强策略的“固收+”产品更加注重向海外高收益品种拓展,并更多偏向交易策略获取超额收益。

百亿私募产品全年收益均值为23.37%,债券策略产品收益仅6.94%

我国私募证券投资基金行业呈现显著的区域集聚特征,上海、深圳、北京三大核心城市合计占据管理人总量约70%,形成行业“三极”格局,截至2024年末,这三地的私募分别有2088家、1369家、1312家,不过在存量市场下,其业绩分化愈发明显。

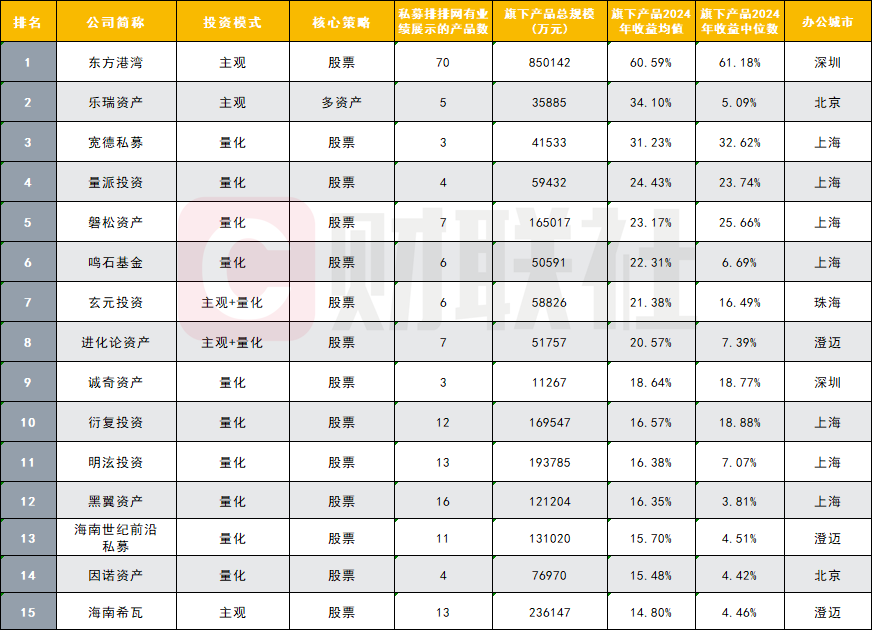

据中国基金业协会数据显示,目前存续的百亿私募证券投资基金管理人合计74家;结合私募排排网有业绩展示、且存续3只以上私募产品的头部百亿私募数据来看,截至2024年12月底,百亿私募合计29家,其中量化私募独占19家。

图:29家存续的百亿私募证券投资基金管理人情况

从核心策略来划分私募主体种类,根据《私募证券投资基金运作指引》和私募排排网的五大分类,私募基金策略可分为股票策略、债券策略、期货及衍生品策略、多资产策略、组合基金策略。上述29家百亿私募中,股票策略占绝大部分,有23家;多资产策略私募4家;期货及衍生品1家;债券策略私募仅1家,为合晟资产。

由于私募产品多不对外公开,仅以私募排排网展示数据来观察,截至2024年末,合晟资产存续产品6只,合计规模12.06亿元,产品去年平均收益率为6.66%。

这一收益表现,放在所有有业绩展示的产品收益中对比来看,并不亮眼。据私募排排网显示,截至2024年12月底,在私募排排网有2024年业绩展示的百亿私募旗下产品共有329只,2024年的收益均值约为23.37%,中位数约为14.58%。

从产品维度来看,据财联社梳理,股票策略产品占262只,占比接近80%,2024年的收益均值约为26.47%,是各策略中表现最好,跑赢了同期A股主要指数。多资产策略产品占44只,2024年的收益均值约为10.49%。债券策略产品占12只,期货及衍生品策略产品占7只,组合基金产品占4只,数量上均较少。其中,债券策略在所有不同策略产品中的收益均值最低,仅6.94%。

债券策略产品逐步收缩,债券增强策略相对亮眼

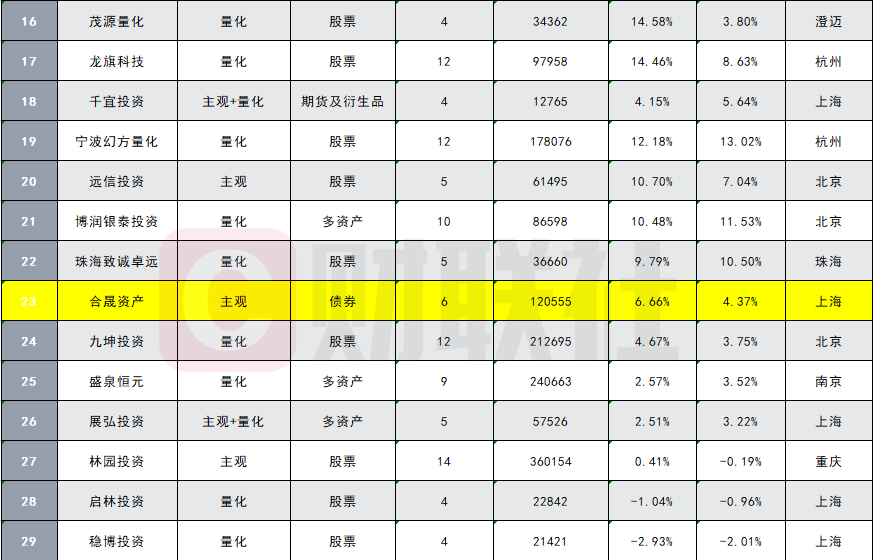

据业内人士介绍,近两年来债券利率快速下行,利差急速压缩,套利空间逼仄,从近两年新增产品数量来看,债券策略产品受低利率环境影响,显著萎缩,新成立的私募基金仍以股票多头主导,其中主观多头与量化多头策略长期合计占比约60%。

国元证券研报统计数据显示,目前债券策略私募产品合计6283只,较2023年高点7052只缩减10.91%,细分来看,纯债策略产品占比最大,但下滑速度也较快,达到13.59%,仅债券增强策略规模趋于平稳。

图:债券策略数量(个)

数据来源:国元证券,财联社整理

国元证券分析师朱定豪认为,债券增强策略以债券持仓为主,通过信用下沉筛选低评级高收益债,叠加行业轮动捕捉股票、可转债或衍生品等周期拐点,实现超额收益。由于私募在此类策略中可灵活调整股债比例,并嵌入量化套利或统计套利模型,在债市收益波动增大下,长期胜率较纯债策略占优。

Wind数据显示,2024年末债券增强策略在回撤仅3.24%的情况下,录得8.65%的年化收益,胜率达到93.48%;而对比纯债策略,其回撤高达4.69%,整体年化收益和胜率也仅有7.02%和85.68%。

此外财联社注意到,转债交易策略录得债券策略中9.44%的最大涨幅,但回撤幅度高达10.77%,夏普比率仅0.63,整体不如前两种策略表现稳健。

“可转债策略相对指数而言,配置市值偏小,所以全年波动更大,去年10月之后随着市场活跃度提升,交易上创造一定的超额,从全年来看,大多跟随权益市场走势变化”,国泰海通资产托管部在年度报告中表示。

债牛行情,催生中小私募激进操作

值得注意的是,去年表现亮眼的债券产品不少来自小型私募机构。如弘臻基金,总规模不足5亿元,不过旗下“弘臻7号”取得20%以上年化收益,在债券增强策略中排名靠前。

有业内人士对财联社表示,相较老牌稳健、风控严格的头部债券私募,小型私募使用杠杆来提高潜在收益,或是使用高风险、高收益的金融衍生工具单边押注债市走势的情况较多,相较公募,私募的杠杆率可以放大到200%,在流动性管理、杠杆运用及资产配置上更具灵活性,但也对其流动性管理提出较高要求,财联社发现,不少收益表现较好的小型私募产品回撤比率也超过同类均值。

上海峰继益投资管理有限公司销售交易部副总经理刘启文向财联社表示,2024年债市大牛行情下催生了私募较为激进的操作策略,不过8月为限形成较泾渭分明的分化格局,“8月份前私募杠杆普遍较高,9月份债市抛盘加大后,未及时降杠杆的净值产品折损较大,尤其是流动性偏弱的城投债,目前单纯选择高收益城投债的机会成本很高,不少围绕信用债择券的管理人已逐步降低高收益债的参与比例,去关注资质较好地区弱资质城投的交易性机会”。

合晟资产彼时受媒体采访时也直言,2024年上半年属于债券投资非常难做的时期,因为债券的信用利差和期限利差都拉得非常平。“我们尽量跟委托人把我们投资和运营以及研究的逻辑讲清楚。通过稳定客户端,使其能够给我们更长周期的资金来进行逆周期的投资,比如在波动中把握抄底机会,来获得一些低买高卖的额外的收益。另外,‘固收+’产品没有投股票和商品,而是在REITs等资产上做了一些适度的扩张。”

不在2024年9月末权益市场兴起后,“固收+”产品逐步增配股票和商品,叠加10年期国债收益率跌破2%,向长久期博取超额收益的性价比降低,不少管理人看好交易层面获取超额收益的同时,也逐步向海外市场高收益债券倾斜配置。

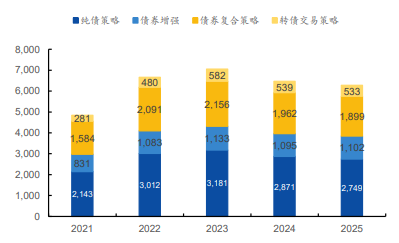

今年收益表现较好的债券私募产品看好投资“出海”的机会

善择私募总经理杨萍此前表示,债券行业面临“资产荒”的问题,这也驱动着债券投资往多资产的“固收+”、全球化配置方向发展,2025年更看好投资“出海”的机会,目前善择私募已将“固收+”的投资能力拓展至中资美元债/点心债、美债、黄金等多资产配置,取得了较好的增厚收益。

从今年前4个月的债券私募收益表现来看,据私募排排网统计,来自5亿以上规模私募的收益创新高产品中,核心策略为“债券”的产品共有133只,其中杨萍管理的4只产品垄断前四,最高的“善择先锋3号”前4个月收益高达27.07%。

图:今年收益创新高的债券策略产品